股票配资介绍 瑞信证券股权保荐储备项目为0 营收规模畸小连续亏损 空有券商皮囊?|投行透析

炒股就看金麒麟分析师研报,权威,专业股票配资介绍,及时,全面,助您挖掘潜力主题机会!

1. Coursera:Coursera是一个提供大量在线课程的平台,涵盖了各种学科领域,包括商业、科学、技术、人文等。课程由世界各大学和机构提供,包括耶鲁大学、斯坦福大学等。

相关文章:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)招商证券 (7)东兴证券 (8)华西证券 (9)长江证券 (10)瑞信证券

出品:上市公司研究院

作者:IPO再融资组/郑权

近日,瑞信证券保荐的北京数聚智连科技股份有限公司(下称数聚智连)撤回了创业板IPO申请,至此瑞信证券的A股股权保荐业务项目为0。随着最后一家IPO项目撤回,瑞信证券未来几年的股权投行业务可能将“颗粒无收”。

事实上,瑞信证券自成立以来业绩规模一直很袖珍属于小券商,最近两年还亏损。近日,瑞信证券85.01%股权被北京国资公司收购,未来能否走出经营泥潭还有待考证。数据显示,如果瑞信证券与北京国资旗下的首创证券、第一创业等券商合并,想象空间也不大,因为目前的瑞信证券基本上就剩下投行的牌照资源,而其他券商都不缺。

股权投行业务恐长期遇冷

资料显示,瑞信证券成立于2008年,前身是瑞信方正。成立之初,方正证券持股66.7%,瑞信持有33.3%。此后,方正证券的持股比例降至49%,瑞信持股比例增至51%。2021年6月,瑞信方正更名为瑞信证券。

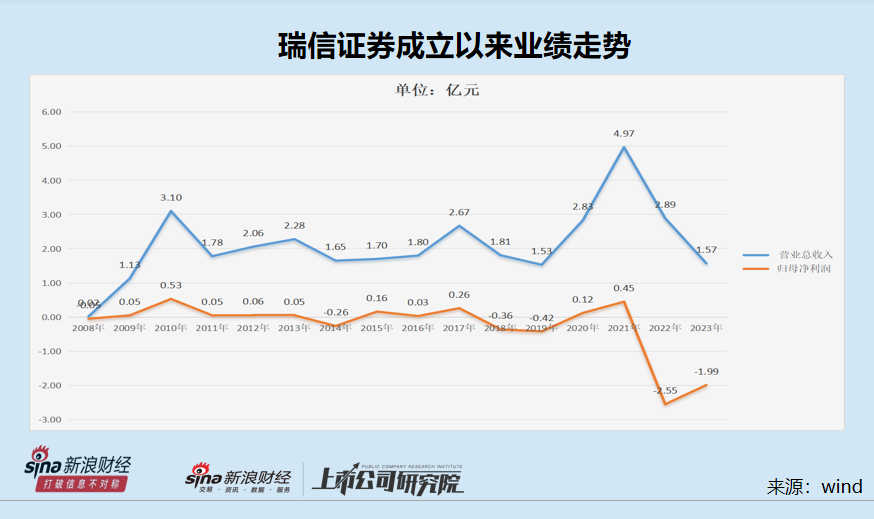

成立以来,瑞信证券在我国市场的经营情况并不乐观,营收最高值是2021年的4.97亿元,不足5亿元;净利润最高值是2021年的0.45亿元。从业绩规模看,瑞信证券在国内属于典型的小券商。

从业务结构上看,瑞信证券投行业务手续费净收入占比较高,许多年份占比排第一。因此,投行业务是瑞信证券在我国开展业务的主要抓手之一。

近期,瑞信证券最后一家股权承销保荐项目——数聚智连,撤回了IPO申请。资料显示,数聚智连IPO申请于2021年6月21日受理,今年9月撤回,排队周期超三年。

有观点认为,数聚智连不满足最新的创业板定位要求。2022年9月公司成功过会,但2022年年末,深交所发布了新规。

据数聚智连最新招股书,2019-2021年,数聚智连的研发费用分别为404.12万元、344.06万元和809.93万元,既没有满足“最近一年研发投入金额不低于1000万元”的要求,也没有满足“最近三年累计研发投入金额不低于5000万元”的要求。

wind显示,数聚智连IPO项目终止后,瑞信证券手中已经没有股权保荐储备项目(以交易所受理为标准)。自2020年10月捷昌驱动定增项目上市后,瑞信证券已经有近4年没有股权再融资保荐项目。

当下,IPO再融资放缓,尤其是IPO受理、发行大幅缩水,留给市场的蛋糕本就很小。加之行业马太(金麒麟分析师)效应明显,大部分股权投行项目都被头部前十的券商占有,未来留给瑞信证券这类小投行的机会十分少甚至趋零。

因此可以推测,当瑞信证券最后一家股权保荐项目折戟后,短期内相关收入将“颗粒无收”甚至长期都将面临萧条。

被合并还是独立经营?想象空间都不大

上文提到,成立16年的瑞信证券,营收规模始终没有突破5亿元,净利润最高也就0.45亿元。尤其是近两年公司营收连续大幅下降,净利润连续亏损。

2022年和2023年,瑞信证券分别实现营收2.89亿元、1.57亿元,同比分别下降41.91%、45.58%;分别实现归母净利润-2.55亿元、-1.99亿元,连续两年亏损。甚至,公司2023年亏损的绝对值都比营收高。

2023年,瑞信证券年报被出具带强调事项段的无保留意见审计意见,强调事项为“与持续经营相关的重大不确定性”。

细分业务看,瑞信证券经纪业务基本停滞。2023年,公司经纪业务手续费净收入仅317.82万元,较上年同期下降97.01%。公司表示,2023年瑞信集团与瑞银集团合并之后,公司经纪业务机构客户因考虑到合并之后的不确定性,选择减少通过公司进行的交易活动。

今年6月底,瑞银宣布公司和方正证券已与北京市国有资产经营有限责任公司(北京国资公司)就出售瑞信证券共85.01%股权达成三方协议。该交易包括瑞士银行向北京国资公司出售所持有的瑞信证券36.01%股权,对价为9135万美元(约合人民币6.505亿元),以及方正证券向北京国资公司出售其所持有的瑞信证券49%股权,对价为1.24亿美元(约合人民币8.85亿元)。

近期,券商重组并购暖风又起,浙商证券收购国融证券、国联证券收购民生证券等都已进入实质性阶段。此外,受制于“一参一控”等政策,不少券商必须进行合并重组。

目前,北京市国资(广义上)旗下的券商包括首创证券、第一创业、中信建投等。如果北京市政府有意将旗下券商进行整合,瑞信证券很有可能被合并或被收购。

不过,瑞信证券业绩规模一直很小,最近两年还深陷亏损泥潭,经纪业务和投行业务两大核心业务也无亮点,目前最大的资源或许是其券商的牌照资源。

但北京市国资旗下的几大券商,既不缺牌照资源,也不缺瑞信证券少得可怜的营业部以及投行从业人员,收购瑞信证券对业绩的贡献几乎可以忽略不计。

也有观点认为,北京国资公司收购瑞信证券,将借助瑞信证券开展前景光明的北交所业务。不过问题是,北京市国资旗下已经有很多券商可以承揽北交所业务,为何还要靠一家“外来的小和尚” ?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察股票配资介绍